Xin chào các bạn, mình là Trần Việt MB – Chuyên gia tài chính, bảo hiểm. Ngày hôm nay mình sẽ kết hợp từ những kiến thức mình đã học và những kiến thức sưu tầm được để viết một bài thật chi tiết về phân tích, đánh giá sức mạnh của một doanh nghiệp thông qua các chỉ số đo lường cụ thể.

Như các bạn đã biết, số liệu phản ánh thực trạng của doanh nghiệp, và với kinh nghiệm cá nhân trong quản trị của mình, thì bất kỳ hoạt động nào của doanh nghiệp cũng đều cần sự kiểm tra, giám sát, đánh giá và đo lường. Các con số bản chất vốn khô khan, nhưng qua con mắt của nhà quản trị sẽ toát lên rất nhiều điều.

Và chúng ta bắt đầu nhé.

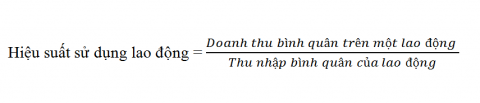

1. Hiệu suất sử dụng lao động

Với giả định các yếu tố đầu vào khác của sản xuất kinh doanh là giống nhau, chỉ số này càng cao nghĩa là doanh thu mang về từ một đồng chi phí cho lao động càng cao, chứng tỏ hiệu quả sử dụng lao động của doanh nghiệp càng tốt.

Ví dụ: Bạn trả lương cho nhân sự 10 đồng, nhưng doanh thu nhân sự đem về là 100 đồng. Tức là hiệu suất sử dụng lao động sẽ là 10, và nếu một nhân sự tiếp tục đem đến nhiều doanh thu thì hiệu suất càng cao, thể hiện bạn đã rất thành công trong đào tạo và huấn luận nhân sự.

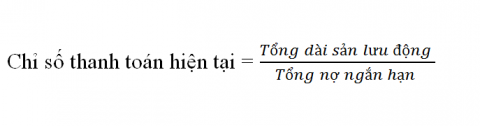

2. Chỉ số thanh toán hiện tại

Chỉ số thanh toán hiện tại phản ánh năng lực thanh toán hiện tiện các khoản nợ ngắn hạn của doanh nghiệp bằng việc sử dụng tài sản lưu động. Chỉ số này càng cao phản ánh năng lực thanh toán các khoản nợ ngắn hạn của doanh nghiệp càng tốt và ngược lại. Giá trị kỳ vọng chuẩn của chỉ số này thay đổi theo ngành nghề kinh doanh của doanh nghiệp.

≥ 2: Đối với các ngành công nghiệp chế biến và xây dựng

≥ 1: Đối với các ngành dịch vụ và thương mại

Ví dụ: Tài sản ngắn là 1000 tỷ, nợ ngắn là 1200 tỷ. Khi đó hệ số thanh toán hiện hành là: 0.83. Nếu con số này càng thấp thì việc công ty mất khả năng thanh toán càng cao. Nếu con số này càng cao, hoặc đơn thuần là dương thì khả năng thanh toán càng tốt.

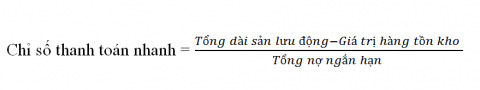

3. Chỉ số thanh toán nhanh

Chỉ số thanh toán nhanh phản ánh khả năng thanh toán tức thời các khoản nợ ngắn hạn của doanh nghiệp bằng các tài sản lưu động của doanh nghiệp ngoài hàng hóa tồn kho. Chỉ số này càng cao càng phản ánh năng lực tài chính tốt của doanh nghiệp. Trong kinh doanh, các doanh nghiệp luôn cố gắng duy trì giá trị của chỉ số này tối thiểu là bằng 1.

Chúng ta hiểu bản chất của tài sản ngắn (lưu động) được tính phần lớn bằng tiền, tương đương tiền, phải thu ngắn hạn, đầu tư ngắn hạn, tồn kho. Trong số đó, hàng tồn kho là loại hàng khó quy đổi ra tiền mặt. Khi tính chỉ số thanh toán nhanh, tức là phản ánh khả năng huy động tiền mặt của doanh nghiệp và vẫn giữ được khả năng đảm bảo trả các khoản nợ ngắn hạn, thì sẽ lấy Tài sản ngắn (lưu động) – Hàng tồn kho / Nợ ngắn hạn.

VD: Tài sản ngắn là 1000 tỷ / hàng tồn kho = 100 tỷ ; Nợ ngắn hạn là 1200 tỷ.

Khi đó khả năng thanh toán nhanh = 1000 – 100/ 1200 = 0.75. Khi đó hệ số thanh toán nhanh là thấp.

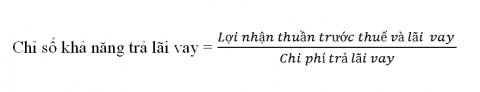

4. Chỉ số khả năng trả lãi vay

Chỉ số khả năng trả lãi vay đánh giá khả năng doanh nghiệp tạo ra đủ thu nhập để trang trải lãi vay. Lãi vay là khoản chi phí doanh nghiệp buộc phải vượt qua nếu không muốn rơi vào tình trạng có nguy cơ phá sản.

Việc tìm xem một công ty có thể thực hiện trả lãi đến mức độ nào cũng rất quan trọng. Rõ ràng, khả năng thanh toán lãi vay càng cao thì khả năng thanh toán lãi của doanh nghiệp cho các chủ nợ của mình càng lớn.

Ví dù: Doanh nghiệp có Lãi trước thuế và lãi vay là 80 tỷ VNĐ và chi phí tiền nợ lãi hàng năm là 30 tỷ VNĐ thì:

Hệ số khả năng thanh toán lãi vay = 80 tỷ VNĐ / 30 tỷ VNĐ = 2,67

Nói cách khác, thu nhập của doanh nghiệp cao gấp 2,7 lần chi phí trả lãi.

Khả năng trả lãi vay của doanh nghiệp thấp cũng thể hiện khả năng sinh lợi của tài sản thấp. Khả năng thanh toán lãi vay thấp cho thấy một tình trạng nguy hiểm, suy giảm trong hoạt động kinh tế có thể làm giảm Lãi trước thuế và lãi vay xuống dưới mức nợ lãi mà công ty phải trả, do đó dẫn tới mất khả năng thanh toán và vỡ nợ. Tuy nhiên rủi ro này được hạn chế bởi thực tế Lãi trước thuế và lãi vay không phải là nguồn duy nhất để thanh toán lãi. Các doanh nghiệp cũng có thể tạo ra nguồn tiền mặt từ khấu hao và có thể sử dụng nguồn vốn đó để trả nợ lãi. Những gì mà một doanh nghiệp cần phải đạt tới là tạo ra một độ an toàn hợp lý, bảo đảm khả năng thanh toán cho các chủ nợ của mình.

Chỉ riêng hệ số khả năng thanh toán lãi vay thì chưa đủ để đánh giá một công ty vì hệ số này chưa đề cập đến các khoản thanh toán cố định khác như trả tiền nợ gốc, chi phí tiền thuê, và chi phí cổ tức ưu đãi.

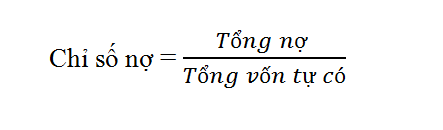

5. Chỉ số nợ

Chỉ số nợ phản ánh khả năng dùng vốn tự có của doanh nghiệp để trang trải các khoản nợ của doanh nghiệp. Chỉ số này càng nhỏ, phản ánh khả năng tài chính của doanh nghiệp càng tốt. Giá trị kỳ vọng chuẩn của chỉ số này là không vượt quá 1.

VD: Doanh nghiệp nợ 100 tỷ , tổng vốn tự có là 1000 tỷ. Khi đó chỉ số nợ là 100/1000 = 0.1 <1. Chúng ta có thể thấy rằng chỉ số này càng nhỏ thì khả năng tài chính của doanh nghiệp này tốt.

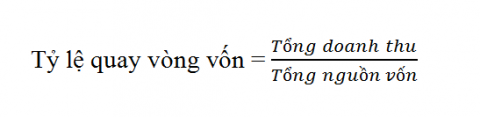

6. Chỉ số quay vòng vốn

Chỉ số quay vòng vốn là chỉ số đánh giá khả năng sử dụng nguồn vốn của doanh nghiệp để tạo doanh thu. Chỉ số này giúp cho doanh nghiệp thấy được một đồng vốn bỏ ra mang về bao nhiêu đồng doanh thu. Chỉ số càng lớn, chứng tỏ việc sử dụng vốn của doanh nghiệp càng cao.

Ví dụ: Doanh thu 1000 tỷ, vốn 100 tỷ. Khi đó dễ nhận thấy tỷ lệ quay vòng vốn là 10. Chúng ta sẽ hiêu rằng 1 đồng vốn bỏ ra thu về được 10 đồng. Chứng tỏ doanh nghiệp làm ăn tốt, tận dựng tốt các đồng vốn của cổ đông

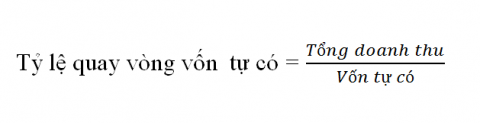

7. Chỉ số quay vòng vốn tự có

Hiệu quả sử dụng các nguồn vốn của doanh nghiệp có thể được đánh giá chi tiết hơn bằng chỉ số quay vòng vốn tự có. Chỉ số quay vòng vốn tự có là chỉ số đánh giá khả năng tạo doanh thu bằng nguồn vốn tự có. Chỉ số càng lớn, chứng tỏ việc sử dụng vốn tự có của doanh nghiệp càng cao.

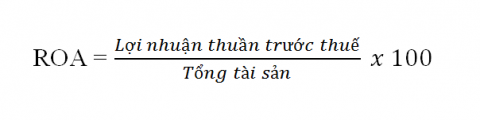

8. Hiệu suất sinh lợi trên tài sản – ROA

Hiệu suất sinh lợi trên tài sản ( ROA: Return On Assets) phản ánh khả năng sinh lợi của tài sản.

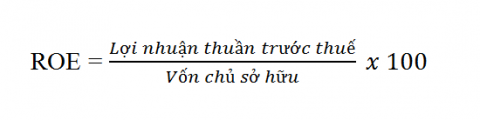

9. Hiệu suất sinh lợi trên vốn chủ sở hữu – ROE

Hiệu suất sinh lợi trên vốn chủ sở hữu (ROE: Return On Equity) phản ánh khả năng sinh lợi của vốn chủ sở hữu.

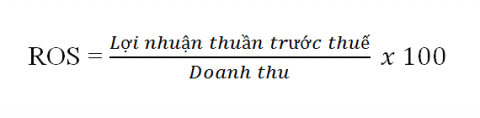

10. Hiệu suất sinh lợi trên doanh thu – ROS

Hiệu suất sinh lợi trên doanh thu ( ROS: Return On Sales) phản ánh khả năng sinh lợi từ một đồng doanh thu.

Vì ROS thể hiện lợi nhuận/doanh thu, tức là chiếm bao nhiêu % so với doanh thu. Doanh thu là con số dương. Vậy nên:

+ Khi ROS > 0: Công ty kinh doanh có lãi, khi ROS càng lớn thì lãi càng lớn.

+ Khi ROS âm: Công ty đang bị lỗ.

Tuy nhiên ROS phụ thuộc vào đặc tính của từng ngành nghề, muốn đánh giá công ty thì nên đánh dựa trên mặt bằng trung bình ngành, nếu ROS > ROS trung bình ngành, công ty tốt hơn so với trung bình ngành, cũng như so sánh với giai đoạn phát triển của doanh nghiệp.