Chiến lược đầu tư cổ phiếu là một vấn đề có thể nói là bị coi nhẹ ở Việt Nam, mà đại đa phần mọi người đều chú trọng đến chiến thuật, kỹ thuật trong quá trình đầu tư. Chiến lược đầu tư cổ phiếu được hiểu là một quá trình đầu tư cụ thể, lâu dài và nhất quán, xuyên suốt toàn bộ hành trình đầu tư nhằm hướng đến mục tiêu. Còn chiến thuật đầu tư cổ phiếu là những kỹ thuật đánh theo những chặng ngắn, giai đoạn ngắn nhằm đạt hiệu suất nhất định theo kỳ vọng. Vậy, tại thị trường Việt Nam có những chiến lược đầu tư cổ phiếu nào?

-

Chiến lược đầu tư cổ phiếu hưởng cổ tức

Chiến lược đầu tư cổ tức là chiến lược nhà đầu tư dài hạn sử dụng để tăng lợi suất nắm giữ của mình khi các công ty trả cổ tức từ khoản lợi nhuận sau thuế. Chiến lược này có những ưu điểm và nhược điểm sau đây.

Ưu điểm:

- Mang lại dòng thu nhập ổn định từ 3 – 7% hàng năm

- Có thể hưởng lãi suất kép nhờ quá trình đầu tư ổn định và lâu dài.

Nhược điểm:

- Thị trường cổ phiếu thường có biến động mạnh, nên giá vốn của cổ phiếu nếu mua không đúng thời điểm sẽ trực tiếp tạo nên khoản thua lỗ đặc biệt trong những trường hợp bản thân chủ sở hữu cần quy đổi thành tiền mặt nhanh.

Các hình thức chi trả cổ tức:

- Chi trả cổ tức bằng tiền: Khi 1 doanh nghiệp công bố tỷ lệ trả cổ tức bằng tiền, thì tức là dựa trên mệnh giá cổ phiếu (tương ứng 10.000 đồng/CP).

- Ví dụ: Ngày 18/11/2020, Công ty A chi trả cổ tức năm 2019 bằng tiền với tỷ lệ 5%. Như vậy, 1 cổ phiếu A sẽ nhận được: 5% x 10.000 = 500 đồng.

- Chú ý: Tỷ lệ cổ tức sẽ được tính trên mệnh giá 10.000đ/cổ phiếu (không tính trên giá thị trường giao dịch hàng ngày).

-

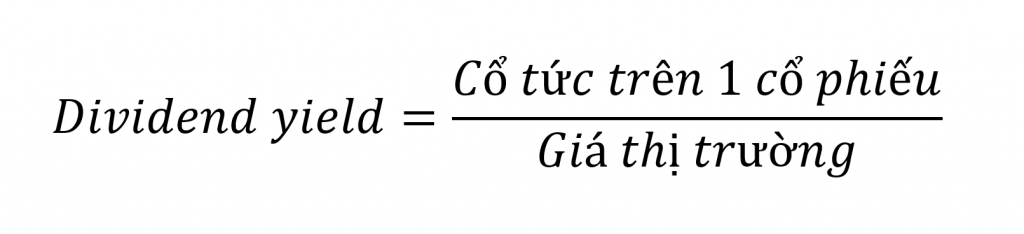

- Tỷ suất cổ tức (Dividend yield) là tỷ suất sinh lợi mà bạn có thể nhận được từ cổ tức nếu mua cổ phiếu ở mức giá hiện tại.

Ví dụ:Cổ phiếu VNM dự kiến trả cổ tức trong năm 2022 tổng cộng là 30%, tương ứng 3.000đ/cổ phiếu. Giá đóng cửa của VNM tại ngày 11/12/2018 là 89.600đ/cổ phiếu. Khi đó: Dividend yield = 3.000/89.600 = 3.34%.

Ví dụ:Cổ phiếu VNM dự kiến trả cổ tức trong năm 2022 tổng cộng là 30%, tương ứng 3.000đ/cổ phiếu. Giá đóng cửa của VNM tại ngày 11/12/2018 là 89.600đ/cổ phiếu. Khi đó: Dividend yield = 3.000/89.600 = 3.34%. - Tỷ lệ chi trả cổ tức thì sẽ được tính trên tỷ lệ phần trăm (%) giữa Cổ tức bằng tiền chia cho Lợi nhuận sau thuế của doanh nghiệp (hay Cổ tức chi trả cho 1 cổ phiếu thường/EPS). Hiểu một cách đơn giản là tương quan giữa cổ tức và lợi nhuận để xác định doanh nghiệp sẽ chi trả cho cổ đông với tỷ lệ bao nhiêu trên lợi nhuận đã tạo ra trong hoạt động kinh doanh.

- Tỷ suất cổ tức (Dividend yield) là tỷ suất sinh lợi mà bạn có thể nhận được từ cổ tức nếu mua cổ phiếu ở mức giá hiện tại.

- Chi trả cổ tức bằng cổ phiếu: Thường áp dụng với các doanh nghiệp đang có kế hoạch mở rộng quy mô, chiếm lĩnh thị trường nên cần nguồn vốn lớn thì thường họ sẽ chia cổ tức bằng cổ phiếu, để giữ lại vốn tiếp tục xoay vòng đầu tư mở rộng. Cách hiểu đối với chi trả cổ tức bằng cổ phiếu ví dụ như: Chi trả cổ tức bằng cổ phiếu với tỷ lệ 20% có nghĩa là nếu bạn nắm giữ 100 cổ phiếu thì sẽ được chia thêm 20 cổ phiếu.

Tiêu chí doanh nghiệp phù hợp với đầu tư cổ phiếu theo cổ tức:

- Doanh nghiệp với những ngành nghề kinh doanh ổn định, có thể tăng trưởng trong tương lai. Ví dụ như ngành điện ngành nước.

- Đặc thù kinh doanh mang lại dòng tiền lớn, ít tái đầu tư và thâm dụng

- Ngành với những công ty hiện đang độc quyền, hay độc quyền tập đoàn với tính cạnh tranh không cao

Thứ hai hãy chọn đúng doanh nghiệp:

- Doanh nghiệp đã trải qua thời kì phát triển, đang trong giai đoạn ổn định. Bởi lúc đó họ sẽ tập trung trả cổ tức để hấp dẫn thêm nguồn vốn.

- Doanh nghiệp top đầu ngành. Đó là những doanh nghiệp uy tín và ổn định(ví dụ: Vinamilk, HoaPhat,… các doanh nghiệp trong VN30)

- Doanh nghiệp có có ban lãnh đạo (BOD) liêm chính với tỉ lệ trả cổ tức những năm gần đây cao hơn lạm phát ví dụ như: SJD với 11.8%, NCT với 11% cao hơn mức lạm 3.23% trong năm 2020.

- Doanh nghiệp có lợi thế cạnh tranh mạnh: Chi phí sản xuất thấp, công nghệ độc quyền, chi phí chuyển đổi cao,….

2. Chiến lược đầu tư cổ phiếu theo giá trị

Đầu tư giá trị là phương pháp nhà đầu tư sử dụng bằng cách chọn những cổ phiếu có giá trị thị trường hiện tại thấp hơn với giá trị nội tại hay giá trị sổ sách của công ty. Nhà đầu tư tin rằng thị trường đang phản ứng thái quá với các tin tốt, tin xấu của công ty dẫn đến sự thay đổi về giá của cổ phiếu không đúng so với yếu tố cơ bản của công ty.

Đầu tư giá trị có những ưu điểm và nhược điểm như sau:

- Ưu điểm:

- Quan tâm đến giá trị của doanh nghiệp hơn là giá thị trường của doanh nghiệp. (Giá trị là tài sản sẵn có và tài sản sẽ hình thành trong tương lai như doanh thu, lợi nhuận) (Giá cả là cung cầu của thị trường)

- Xác định thời điểm xuống tiền an toàn cho một cổ phiếu giá trị giúp giảm thiểu rủi ro tối đa (từ 20 – 30% giá trị thưc)

- Nhược điểm:

- Quá trình định giá một cổ phiếu đòi hỏi theo dõi một thời gian dài và có nền tảng tri thức ở mức độ khá trở lên. Bởi việc định giá từ các nguồn khác nhau vẫn có thể có tính sai số và định hướng ở trong đó.

Những lưu ý bắt buộc biết khi đầu tư giá trị.

- Biên an toàn là một khoản “bảo hiểm” cho số vốn đầu tư của mình.

- Biên an toàn là mức chênh lệch (chiết khấu) giữa giá trị nội tại của cổ phiếu so với giá thị trường. Ví dụ: Nếu giá trị nội tại của cổ phiếu là 45.000đ còn giá thị trường là 30.000đ/cổ phiếu thì biên an toàn trong trường hợp này là 30%, tính bằng (1 – 30/45).

- Đầu tư giá trị chỉ tóm gọn trong 2 bước đơn giản:

-

- Bước 1: Tìm 1 doanh nghiệp tuyệt vời mà bạn yêu thích (yêu mà có tin xấu thì lại càng tốt, bởi khi bạn hiểu rõ doanh nghiệp, bạn sẽ thấy đó là cơ hội)

- Bước 2: Mua nó khi giá của nó khi giá thấp hơn giá trị thực với 1 biên an toàn đủ lớn

-

Các tiêu chí quan trọng khi xem xét một doanh nghiệp giá trị

-

-

Bản chất doanh nghiệp

- Mô hình kinh doanh của công ty có dễ hiểu không? Bạn có dễ dàng nắm bắt được không? Sản phẩm của công ty là gì? Công ty tạo ra doanh thu như thế nào? Công ty làm marketing như thế nào?

- Triển vọng tương lai của ngành/lĩnh vực mà công ty đang kinh doanh như thế nào? Công ty đang ở giai đoạn nào của chu kỳ kinh doanh?

- Công ty có lợi thế cạnh tranh trong ngành như thế nào? Vòng “phòng vệ” (moat) của công ty là gì? Vòng phòng vệ này có “đủ khó” để đối thủ cạnh tranh không giành được thị phần không?

- Công ty có hoạt động trong một lĩnh vực “không hot” không? Ngược lại, công ty có hoạt động trong 1 lĩnh vực đang “hot” không?

- Công ty có chiếm lĩnh thị phần ở 1 phân khúc hoặc 1 khu vực nào đó không?

-

Khả năng sinh lợi của công ty

- Tốc độ tăng trưởng của công ty trong 5 năm gần nhất? Trong 10 năm gần nhất?

- Công ty sử dụng lợi nhuận chưa phân phối có hiệu quả không?

- Lợi nhuận còn lại của cổ đông (owner earnings) có tăng trưởng ổn định trong 10 năm gần nhất không?

- Tốc độ tăng trưởng gần đây của công ty so với tốc độ tăng trưởng dài hạn như thế nào?

- Công ty có lợi nhuận từ những khoản thu bất thường không?

- Dòng tiền từ hoạt động kinh doanh của công ty có tăng trưởng ổn định không?

- Kết quả kinh doanh của công ty như thế nào trong những giai đoạn suy thoái trước đây?

- Có sản phẩm, dịch vụ nào của công ty mà bạn thích không? Tỷ trọng sản phẩm đó trong doanh thu là bao nhiêu?

- Công ty có bị phụ thuộc vào 1 vài khách hàng, đối tác lớn không?

-

Nợ của công ty

- Công ty có sử dụng đòn bẩy tài chính không: Hãy chú ý cơ cấu nợ ngắn hạn và dài hạn của công ty có trong khả năng kiểm soát ?

- Công ty có kế hoạch đầu tư lớn nào trong tương lai không? Nợ vay cần bổ sung thêm là bao nhiêu?

- Chi phí lãi vay của công ty hàng năm có nhiều không? (Bạn sẽ cần tìm những công ty có rất ít hoặc không có chi phí lãi vay).

- Công ty có cổ phiếu ưu đãi không?

-

Vốn chủ sở hữu

- Tỷ lệ ROE của công ty trong 10 năm gần nhất có xu hướng tăng không?

- Công ty có vốn chủ sở hữu nhiều hơn vốn vay dài hạn không?

-

Biên lợi nhuận

- Biên lợi nhuận gộp của công ty trong 10 năm qua có xu hướng tăng ổn định? Hoặc ít nhất là duy trì ở mức trung bình dài hạn?

- Biên lợi nhuận sau thuế của công ty trong 10 năm qua có xu hướng tăng ổn định? Hoặc ít nhất là duy trì ở mức trung bình dài hạn?

-

Đầu tư và sử dụng vốn

- Tỷ lệ ROA của công ty trong 10 năm gần nhất có xu hướng tăng hoặc ít nhất duy trì ổn định ở mức trung bình không?

- Tỷ lệ ROIC (Return on Invested Capital) của công ty có duy trì ổn định trong 10 năm qua không?

- Công ty có phải đầu tư lớn cho xây dựng cơ bản (Capital Expenditures) trong nhiều năm liền để duy trì vị thế cạnh tranh không?

- Chiến lược đầu tư của công ty có hợp lý không? Công ty có tập trung đầu tư cho hoạt động kinh doanh cốt lõi của mình không?

- Công ty có đầu tư cho hoạt động R&D (nghiên cứu và phát triển) không?

-

Vấn đề Quản trị

- Ban lãnh đạo có kế hoạch gì để tăng trưởng?

- Công ty có những giao dịch lớn với bên thứ 3 có liên quan, thành viên gia đình của Ban lãnh đạo không?

- Công ty có trình bày đầy đủ chi tiết các khoản mục trong thuyết minh báo cáo tài chính không?

- Công ty có cập nhật báo cáo hoạt động kinh doanh hàng tháng trên website không?

- Ban lãnh đạo có khách quan và thẳng thắn với hiệu quả kinh doanh thể hiện trên các báo cáo và thông cáo báo chí không?

- Công ty có từng điều chỉnh lớn số liệu sau khi đã công bố báo cáo tài chính không?

- Ban lãnh đạo có trung thực và thẳng thắn trong Đại hội cổ đông không?

- Ban lãnh đạo có thực hiện đúng những lời hứa trong 10 năm gần nhất không?

-

Cổ tức tiền mặt

- Công ty có duy trì cổ tức tiền mặt đều đặn và phù hợp với tăng trưởng lợi nhuận (EPS) hàng năm không?

- Tỷ lệ chi trả cổ tức hàng năm có duy trì ổn định không? Tỷ lệ này đang có xu hướng tăng hay giảm? Tương quan với xu hướng của tỷ lệ ROE như thế nào?

-

Tài sản của công ty

- Công ty có những tài sản vô hình nào chưa được đám đông nhìn nhận không? Ví dụ: quyền sử dụng đất, các khoản đầu tư chưa được định giá lại…

- Công ty có tỷ lệ các khoản phải thu so với tổng tài sản có thấp không?

- Hàng tồn kho của công ty được cấu thành từ đâu? Chi phí yếu tố đầu vào của công ty có xu hướng như thế nào trong tương lai?

-

Mua lại cổ phiếu và phát hành cổ phiếu

- Công ty có thường xuyên mua lại cổ phiếu quỹ không?

- Công ty có thường xuyên phát hành thêm cổ phiếu không? Bao gồm cả cổ phiếu ESOP? Tỷ lệ phát hành là bao nhiêu? Đây là yếu tố tiêu cực mà bạn cần đặc biệt chú ý.

-

Giao dịch nội bộ

- Ban lãnh đạo và những người có liên quan có những giao dịch gì gần đây?

- Tỷ trọng những giao dịch này so với số lượng cổ phiếu đang niêm yết có lớn không?

-

Nhà đầu tư tổ chức

- Công ty có được nhiều công ty chứng khoán quan tâm không?

- Công ty có nhiều cổ đông tổ chức là các quỹ đầu tư (đặc biệt là các quỹ nước ngoài) không?

- Tỷ lệ sở hữu của những cổ đông tổ chức là các quỹ đầu tư có lớn không?

-

Lạm phát và chu kỳ kinh tế

- Công ty có khả năng tăng giá sản phẩm dịch vụ khi lạm phát tăng không?

- Doanh thu của công ty có mối quan hệ phụ thuộc như thế nào với chu kỳ kinh tế?

- Ban lãnh đạo công ty đang có những chiến lược, kế hoạch gì để đưa công ty vào 1 chu kỳ tăng trưởng mới?

- Các chỉ số định giá

- Công ty có tỷ lệ P/E thấp hơn so với tốc độ tăng trưởng không? Ví dụ tỷ lệ P/E là 7.x trong khi tốc độ tăng trưởng kép dự kiến trong 5 năm tới là 10%.

- Giá cổ phiếu có thấp hơn (discount) so với giá trị nội tại của công ty không?

- Giá cổ phiếu có thấp hơn (discount) so với giá trị sổ sách của công ty không?

- Công ty có động lực hay “chất xúc tác” (catalysts) gì trong tương lai gần để thúc đẩy giá cổ phiếu về đúng giá trị không?

-

3. Chiến lược đầu tư cổ phiếu thụ động thông qua Quỹ chỉ số (ETF) / Quỹ mở

Đầu tư thụ động là hình thức nhà đầu tư tối ưu hóa lợi nhuận bằng cách hạn chế mua và bán thông qua việc ủy quyền đầu tư cho các quỹ. Theo đó các quỹ sử dụng vốn được ủy thác để đầu tư nhóm chỉ số cổ phiếu phổ biến như VN30, VN100, VNX50.

Phân tích ưu và nhược điểm của Quỹ ETF (Chỉ số)

Ưu điểm:

- Phí Quản lý thấp

- Đi theo biến động của một rổ cổ phiếu cụ thể như VN 30 – Tài chính ….. Giảm thiểu rủi ro và không nhằm mục đích chiến thắng thị trường mà đi theo thị trường.

- Giao dịch thuận lợi như một cổ phiếu trên thị trường

Nhược điểm:

- ETF chủ yếu tập trung vào các công ty có tổng vốn hóa lớn trên thị trường, bỏ qua cơ hội tăng trưởng của các cổ phiếu quy mô nhỏ hơn. Mức lãi từ cổ tức có thể thấp hơn nếu mua các cổ phiếu riêng lẻ, do đây là trung bình mức cổ tức của tất cả các công ty trong rổ ETF

Phân tích ưu và nhược điểm của Quỹ mở

Ưu điểm:

- Xây dựng chiến lược đầu tư, phân bổ tài sản và lựa chọn danh mục đầu tư được thực hiện bởi các chuyên gia, giảm thiểu yếu tố rủi ro và tiết kiệm thời gian cho nhà đầu tư cá nhân

- Tập trung vào hiệu suất đầu tư nhằm chiến thắng thị trường

Nhược điểm:

- Phí cao hơn so với Quỹ ETF

- Rủi ro của quỹ đến từ hoạt động vận hành của quỹ.

4.Chiến lược đầu tư theo đà tăng trưởng

Đầu tư theo đà tăng trưởng là hình thức nhà đầu tư sẽ mua vào những loại cổ phiếu có quán tính tăng mạnh, cổ phiếu tăng mạnh là cổ phiếu dẫn dắt đà tăng của thị trường nên những cổ phiếu này sẽ mang lại hiểu quả cao hơn thị trường.

Nhà đầu tư đi tiên phong với chiến lược đầu tư theo đà tăng trưởng là William O’Neil với phương pháp đầu tư Canslim.

Phương pháp đầu tư Canslim

C – Current Quarter: Lợi nhuận trong quý tăng trưởng ít nhất 25%.

A – Annual Earning: Lợi nhuận năm tăng trưởng so với ba năm trước ít nhất 25%.

N – New Factors: Yếu tố mới, chẳng hạn sản phẩm mới, quản lý mới.

S – Supply and Demand: Khi lượng cổ phiếu giao dịch tăng cao.

L – Leader or Laggard: Giá cổ phiếu đi theo khuynh hướng những cổ phiếu hàng đầu.

I – Institutional Sponsorship: Khi các nhà đầu tư tổ chức mua và sở hữu.

M – Market Direction: Khi có 75% số cổ phiếu trên thị trường đi theo xu hướng của nó.

Các nhà đầu tư có thể dựa vào mô hình của ông để xác định công ty sẽ phát triển mạnh và chọn những cổ phiếu “sẽ” có đà tăng trưởng mạnh, thay vì chọn những cổ phiếu của công ty “đã” có đà tăng trưởng mạnh.

Một số lưu ý khi đầu tư theo đà tăng trưởng

- Thời điểm đầu tư:

- Cổ phiếu nằm trong vùng giá tích lũy và khi có các dấu hiệu về giá và khối lượng thì cổ phiếu sẽ bật tăng bắt đầu một xu thế tăng giá mới. Khi đó là thời điểm mua vào

- Các cổ phiếu đều được đánh giá dựa trên điểm tổng hợp. Điểm tổng hợp của mỗi cổ phiếu dựa trên 5 tiêu chí: Đà tăng, Tích lũy, Thanh khoản, Vốn hóa, Cơ bản. 5 tiêu chí này đã được định lượng ra điểm số cụ thể sau từng phiên giao dịch.

- Điểm Đà tăng: Thể hiện sức mạnh và sức bật của cổ phiếu. Điểm đà tăng càng cao thì điểm tích lũy càng giảm.

- Điểm Tích lũy: Là quá trình cổ phiếu đang tạo nền. Điểm tích lũy càng cao thì cổ phiếu đó càng an toàn và khả năng tăng giá của cổ phiếu đó càng sớm diễn ra.

- Điểm Thanh khoản: Cổ phiếu nào dễ mua bán hơn thì điểm cao hơn.

- Điểm Vốn hóa: Cổ phiếu nào có tầm ảnh hưởng đến thị trường chung hơn.

- Điểm Cơ bản: Cổ phiếu nào có chỉ số đẹp hơn.

5. Chiến lược đầu cơ / lướt sóng cổ phiếu

Chiến lược đầu cơ lướt sóng hay được các nhà đầu tư ngắn hạn sử dụng phân tích kĩ thuật để kiếm lợi nhuận thông qua sự biến động của thị trường trong thời gian ngắn.

Phân tích kĩ thuật là phương pháp nhà đầu tư ngắn hạn sử dụng chỉ số, biểu đồ về giá và khối lượng giao dịch trong quá khứ để đưa ra quyết định mua, bán và nắm giữ mà không dựa vào các chỉ số cơ bản của công ty.

Phân tích kỹ thuật một tài sản sẽ đơn giản hóa và được hiểu như một hàng hóa bởi vì sẽ không xét đến giá trị nội tại của cổ phiếu, khi đó việc giá thị trường của một cổ phiếu sẽ được quyết định bởi lượng cung và cầu trên thị trường.

Nó tập trung vào các quy luật cung cầu cổ xưa và cách giá di chuyển trong một thị trường tự do. Nền tảng của chiến lược này là số lượng của một công cụ có sẵn và mong muốn của người mua đối với nó, thúc đẩy giá cả. Nó xác định các vùng trên biểu đồ nơi cầu vượt quá cung (vùng cầu), đẩy giá tăng hoặc nơi cung vượt quá cầu (vùng cung), khiến giá giảm, và từ đó nhà đầu tư sẽ dựa vào sự biến động để ra vào thị trường hợp lý.

Tuy nhiên phương pháp này thường mang yếu tố chủ quan của người phân tích nên không phải tất cả tín hiệu đều đúng. Nhà đầu tư nên kết hợp với phân tích cơ bản (xác định giá trị nội tại của cổ phiếu) để xác định đúng nhất giá của cổ phiếu.

Phân tích kỹ thuật chứng khoán đóng vai trò quan trọng, với 3 chức năng chính là báo động, xác thực và dự đoán.

1. Công cụ báo động

Phân tích kỹ thuật cảnh báo sự phá vỡ hỗ trợ và kháng cự, đồng thời có thể thiết lập nên các ngưỡng an toàn mới thay vì tiếp tục dao động quanh một mức giá cũ. Các nhà đầu tư nhận biết sự thay đổi về mức giá càng sớm thì có thể đưa hành động mua vào hoặc bán ra càng chính xác.

2. Công cụ xác nhận

Các phương pháp phân tích kỹ thuật có thể được sử dụng kết hợp với các phương pháp khác để xác định xu hướng thay đổi của giá. Sử dụng kết hợp các phương pháp kỹ thuật khác nhau giúp nhà đầu tư đưa ra quyết định nhanh nhất và chính xác nhất.

3. Công cụ dự đoán

Các nhà đầu tư sử dụng các kết luận của phương pháp phân tích kỹ thuật để đưa dự đoán về sự đổi của giá trong tương lai. Nhờ phương pháp này, các nhà đầu tư sẽ giảm thiểu khả năng đoán sai do thiếu thông tin hoặc bị ảnh hưởng bởi hiệu ứng đám đông.

Các trường phái của phân tích kỹ thuật

- Trường phái cổ điển và tân cổ điển: Cách sử dụng chính của trường phái này là phân tích xu hướng với 2 nhóm công cụ chủ đạo là: Chart pattern và Indicators.

- Trường phái Hamonic: Trường phái này chỉ phân tích sự vận động của giá mà không cần quan tâm nhiều đến

khối lượng giao dịch - Trường phái Volume Spread Analysis: Trường phái này cho rằng dòng tiền quyết định tất cả. Dòng tiền đổ vào đâu, cái đó tăng giá và ngược lại, dòng tiền rút ra khỏi đâu, cái đó giảm giá.

- Trường phái phân tích kiểu Nhật: Quan điểm này cũng cho rằng tâm lý con người điều khiển mọi quyết định của họ. Có 3 kiểu chính là: Candlestick, Heiken Ashi và Ichimoku Kinko Hyo.

Trên đây là 5 Chiến lược đầu tư cổ phiếu phổ biến tại Việt Nam.

Phía dưới là thông tin liên hệ của mình trong các mảng mà chúng mình đang thực hiện, bạn có thể ký gửi sản phẩm bất động sản hoặc cùng chúng mình tìm các dự án đầu tư chất lượng.

Dưới đây là các thông tin liên hệ nếu trường hợp các bạn muốn hiểu rõ các dịch vụ nhé!

👉Tham gia Cộng đồng Yêu thương con cái và Quản lý tài chính gia đình và cá nhân hiệu quả: tại đây

👉Đăng ký 30p tư vấn Hoạch định tài chính cùng chuyên gia: tại đây

Ngoài ra, bạn có thể xem các sản phẩm hiện tại chúng tôi đang support:

1. Bảo hiểm Ung thư – Với mức đóng 5000 đồng/ ngày bảo vệ 750 triệu đồng Tại đây

2. Bảo hiểm Bảo vệ thu nhập hàng tháng của người trụ cột trước mọi biến cố tại đây

Nếu bạn cần hiểu về các trường hợp loại trừ, không chi trả của bảo hiểm, bạn có thể xem Talkshow: tại đây

Một số bài báo có sự tham gia của mình:

1. Đừng để bảo hiểm trở thành gánh nặng

2. Sự nghiệp chuyển ngang sang Tư vấn tài chính cá nhân chuyên nghiệp

👉Kết nối với Chuyên gia Trần Việt để tư vấn, hoạch định tài chính và xây dựng giải pháp tài chính:

👉Hotline: 090.226.1286

👉Website: https://tranvietmb.com/

👉Facebook: https://www.facebook.com/tranviet.mbageas

👉Fanpage: https://www.facebook.com/tranviet.trustlife

👉Tiktok: https://www.tiktok.com/@tranviet.mb